##媒体:全球房价泡沫开始破裂(5)

2023-03-14 来源:你乐谷

与泰国类似,马来西亚大量的外债也并未投入到实体经济中去,而是转到了房地产业和股票市场,金融危机爆发后,林吉特贬值近1倍,股市大幅崩溃,金融股和地产股甚至下跌了70%~90%。

1997年下半年,马来西亚房地产的平均交易量下降了37%,各项房价指数开始大幅回落。

其他国家境遇类似,房地产危机、金融危机,东南亚诸国告别之前的高增长,归于平庸,直到现在也没回到自己的高光时刻。

04

2007年,美国房地产再一次崩盘,与佛罗里达的那次不同,这次是全国性的。

2001年,互联网泡沫破灭,以前一票难求的互联网公司股票都成了废纸,经济衰退,小布什总统当时的对策是刺激房地产,提出了“居者有其屋”这种唬人的计划。

有钱人早已有房,于是,这一次,政府的注意力转向了中低收入甚至无收入的人群。

2001年开始,美联储连续11次降息,联邦基金利率从2001年初的6.5%降低到了2003年6月的1%,30年固定利率抵押贷款合约利率从2000年5月的8.52%下降到2004年3月的5.45%。与此同时,美国政府立法要求金融机构向穷人发放贷款。

宽松的贷款利率条件刺激了低收入群体的购房需求,市场狂欢。

发放次级贷款的大部分金融机构是抵押贷款公司,因为他们也没什么网点,于是主要依靠分销渠道促进业务,这些渠道因为要拿佣金,于是进一步放宽了借款者的门槛,什么都没有的三无人员都敢放,而且推出了“零首付”、“零文件”的贷款方式,不查收入、不查资产,贷款人可以在没有资金的情况下购房,仅需声明其收入情况,而无须提供任何有关偿还能力的证明。一些放贷公司甚至编造虚假信息使不合格借贷人的借贷申请获得通过。

金融机构疯了吗?没有。

因为有政策压力,拒绝向低收入人群提供住房贷款的金融机构可能被冠以歧视的罪名进行罚款,数额通常高达数百万美元;

因为房价一直在涨,作为抵押品,即便出现违约现象,银行也可以拍卖抵押品控制风险;

因为这些抵押贷款公司不能吸收公众存款,只能依靠贷款的二级市场和信贷资产证券化解决资金来源问题。于是他们把贷款资产证券化,以住房抵押贷款支持证券(RMBS)、CDO等形式把贷款资产卖给市场,获得资金同时转移了风险,获取流动性的同时把相关的风险也部分转移给资本市场。

到了2007年,与此相关的金融衍生品总额高达8万亿美元,是抵押贷款的5倍。

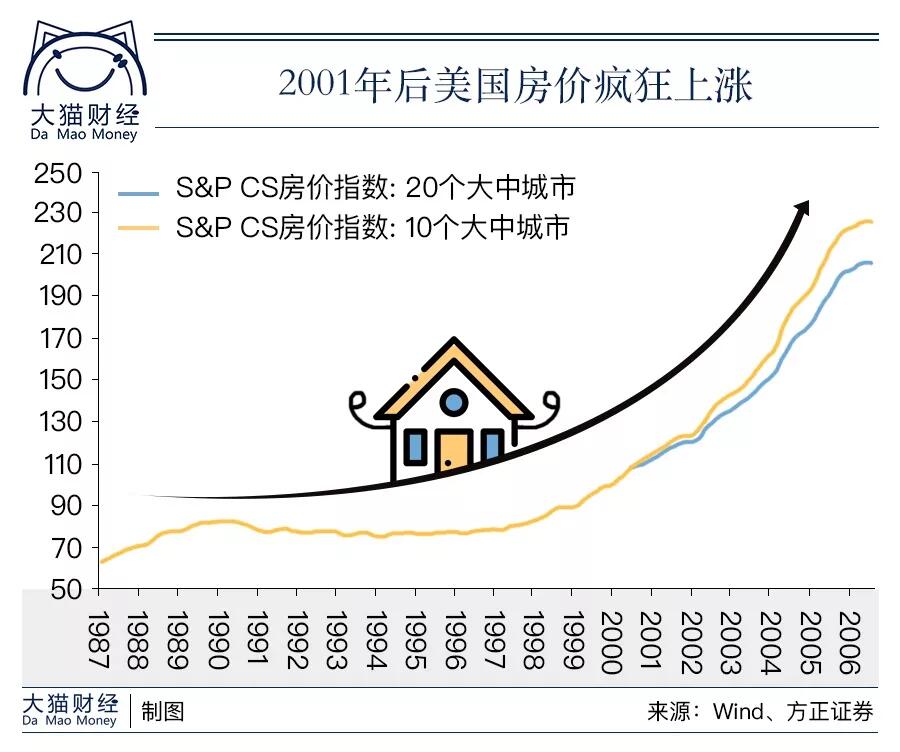

房价也是一路攀升,2000年到2007年的房价涨幅大大超过了过去30多年来的增长幅度,2006年6月美国10大城市的房价均价比十年前涨了2.9倍,远远超过了工薪族的收入增长水平。

物极必反。这一次泡沫的破灭也是从政策变化开始的。

出于对通货膨胀的担忧,美联储从2004年6月起,在两年内连续17次调高联邦基金利率,从1%上调至2006年的5.25%。因为次贷大多为浮动利率贷款,随之大幅上升,而且美国人也不储蓄,更拿不出六个钱包应对危机,然后很多人就发现,房贷还不起了。

利率上升逐渐刺破了此次房地产泡沫,随后房价开始明显下跌,对于那些发放了贷款的机构来说,即便收回断供者的房产,也无法通过出售房产回收贷款的本息,而且,很多房子根本就卖不出去,只能不断违约。

1997年下半年,马来西亚房地产的平均交易量下降了37%,各项房价指数开始大幅回落。

其他国家境遇类似,房地产危机、金融危机,东南亚诸国告别之前的高增长,归于平庸,直到现在也没回到自己的高光时刻。

04

2007年,美国房地产再一次崩盘,与佛罗里达的那次不同,这次是全国性的。

2001年,互联网泡沫破灭,以前一票难求的互联网公司股票都成了废纸,经济衰退,小布什总统当时的对策是刺激房地产,提出了“居者有其屋”这种唬人的计划。

有钱人早已有房,于是,这一次,政府的注意力转向了中低收入甚至无收入的人群。

2001年开始,美联储连续11次降息,联邦基金利率从2001年初的6.5%降低到了2003年6月的1%,30年固定利率抵押贷款合约利率从2000年5月的8.52%下降到2004年3月的5.45%。与此同时,美国政府立法要求金融机构向穷人发放贷款。

宽松的贷款利率条件刺激了低收入群体的购房需求,市场狂欢。

发放次级贷款的大部分金融机构是抵押贷款公司,因为他们也没什么网点,于是主要依靠分销渠道促进业务,这些渠道因为要拿佣金,于是进一步放宽了借款者的门槛,什么都没有的三无人员都敢放,而且推出了“零首付”、“零文件”的贷款方式,不查收入、不查资产,贷款人可以在没有资金的情况下购房,仅需声明其收入情况,而无须提供任何有关偿还能力的证明。一些放贷公司甚至编造虚假信息使不合格借贷人的借贷申请获得通过。

金融机构疯了吗?没有。

因为有政策压力,拒绝向低收入人群提供住房贷款的金融机构可能被冠以歧视的罪名进行罚款,数额通常高达数百万美元;

因为房价一直在涨,作为抵押品,即便出现违约现象,银行也可以拍卖抵押品控制风险;

因为这些抵押贷款公司不能吸收公众存款,只能依靠贷款的二级市场和信贷资产证券化解决资金来源问题。于是他们把贷款资产证券化,以住房抵押贷款支持证券(RMBS)、CDO等形式把贷款资产卖给市场,获得资金同时转移了风险,获取流动性的同时把相关的风险也部分转移给资本市场。

到了2007年,与此相关的金融衍生品总额高达8万亿美元,是抵押贷款的5倍。

房价也是一路攀升,2000年到2007年的房价涨幅大大超过了过去30多年来的增长幅度,2006年6月美国10大城市的房价均价比十年前涨了2.9倍,远远超过了工薪族的收入增长水平。

物极必反。这一次泡沫的破灭也是从政策变化开始的。

出于对通货膨胀的担忧,美联储从2004年6月起,在两年内连续17次调高联邦基金利率,从1%上调至2006年的5.25%。因为次贷大多为浮动利率贷款,随之大幅上升,而且美国人也不储蓄,更拿不出六个钱包应对危机,然后很多人就发现,房贷还不起了。

利率上升逐渐刺破了此次房地产泡沫,随后房价开始明显下跌,对于那些发放了贷款的机构来说,即便收回断供者的房产,也无法通过出售房产回收贷款的本息,而且,很多房子根本就卖不出去,只能不断违约。

公开露出羞耻番号

公开露出羞耻番号