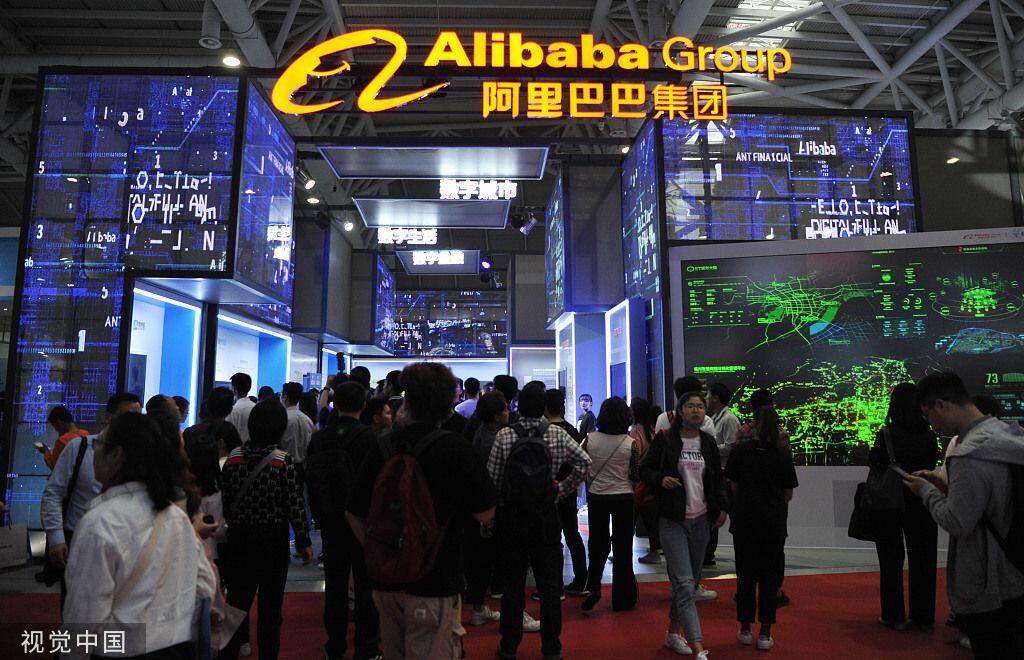

阿里再返港交所二次上市 阿里巴巴为何7年后重返港交所?

2023-03-16 来源:你乐谷

数月来的传闻终于落地!11月13日晚间,阿里巴巴

集团(纽交所代码:BABA)在香港联合交易

所网站提交初步招股文件,正式确认香港IPO。

据知情人士透露,阿里巴巴集团计划通过全球新发行5亿股普通股新股,并在香港联合交易所主板

上市。本次发行包括5亿股普通股,以及可额外发行最多75,000,000股普通股新股的超额配股权。预计最早于香港时间11月20日定价。

招股书显示,其拟将全球发售净额用于实施其战略

,包括驱动

用户增长及参与度提升;助力企业实现数字化升级,提升运营效率;持续创新。

阿里巴巴在招股书中称,此次上市的理由是,其相信在港交所上市将为其提供进一步扩大投资

者基础并拓宽其资本市场融资

渠道。截至2019年6月30日,其通过约710家在中国设立的子公司和并表实体以及约530家在其他国家和地区设立的子公司和并实体开展业务经营。

招股书披露,除了间接持股杭州菜鸟

供应链

管理有限公司50.3%股权外,其直接或间接全资持股淘宝

(中国)软件有限公司、浙江天猫技术有限公司、浙江阿里巴巴云计算有限公司、阿里巴巴(中国)网络技术有限公司、北京优酷科技有限公司。

招股书还披露,最后实际可行日期的股权结构为,软银持股25.8%,马云持股6.1%,蔡崇信持股2.0%,其他董事和高级管理人员合计持股0.9%,其他公众股东持股65.2%。

此外,招股书还特别解释了,阿里巴巴的合伙人制度,以及罗列了38名现任合伙人名单、加入阿里巴巴时间以及当前担任职务。

根据数据公司Refinitiv数据显示,如果阿里巴巴此次成功完成融资,其将融资规模将超过Uber成为2019年全球最大规模IPO,也将一举帮助港交所超越美国量大证券

交易所,重登全球交易所总融资额排行榜首位。

据悉,与其他赴港上市企业不同,由于阿里巴巴属于二次上市,所以在港交所进行上市聆讯前,其无需在港交所披露招股书,而一旦通过聆讯,下一步便直接是择日挂牌上市。

港股股份可与纽交所ADS互相转换

那么,对于阿里巴巴来说,美、港两地上市,其股份是否可以互相转换?

新京报记者自阿里巴巴方面了解到,此次上市属于两地上市。阿里巴巴集团在纽交所的上市地位不会改变。上市完成后,阿里巴巴集团香港上市股份与纽交所上市的美国存托股将可互相转换,每一份美国存托股代表八股普通股。

一般来说,一家公司会选择在一个证券交易所挂牌上市,不过也可以选择两地上市或更多。比如A股公司中国联通就在上海、香港、纽约三地上市。两地或多地上市,可以扩展股东基础,筹得更多的资金。

不过,对于阿里来说,可能并不“差钱”。

阿里巴巴最新季度财报显示,截至2019年9月30日,阿里巴巴当季营收为人民币1190.2亿元,高出市场预期的1168亿元。归属普通股股东的净利润为人民币725.40亿元,同比增长262%。营业活动产生的净现金为473.26亿人民币(66.21亿美元),自由现金流为304.88亿人民币(42.65亿美元),现金和现金等价物合计2341亿人民币(327亿美元)。

夫妇交换后再旁边作爱番号

夫妇交换后再旁边作爱番号